|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

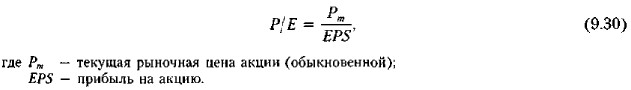

Система аналитических коэффициентов 9.3.6. Рыночная привлекательность (продолжение)Коэффициент котируемости акции (Price/Earnings Ratio, Р/Е) представляет собой один из наиболее известных рыночных индикаторов и рассчитывается по формуле

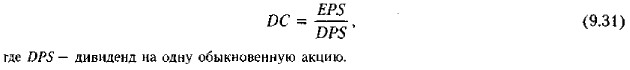

Коэффициент Р/Е служит индикатором спроса на акции данной компании, поскольку показывает, как много согласны платить инвесторы в данный момент за один рубль прибыли на акцию. Относительно высокий рост этого показателя указывает на то, что инвесторы ожидают более быстрого роста прибыли данной фирмы по сравнению с другими. Этот показатель уже можно использовать в пространственных (межхозяйственных) сопоставлениях. Для компаний, имеющих относительно высокое значение коэффициента устойчивости экономического роста, характерно, как правило, и высокое значение показателя Р/Е. Дивидендная доходность акции (Dividend Yield) выражается отношением дивиденда, выплачиваемого по акции, к ее рыночной цене. В компаниях, расширяющих свою деятельность путем капитализирования большей части прибыли, значение этого показателя относительно невелико. Дивидендная доходность акции характеризует процент возврата на капитал, вложенный в акции фирмы. Это прямой эффект. Есть еще и косвенный (доход или убыток), выражающийся в изменении цены на акции данной фирмы и характеризующийся показателем капитализированной доходности. Дивидендный выход (Dividend Payout) рассчитывается путем деления дивиденда, выплачиваемого по акции, на прибыль на акцию. Наиболее наглядное толкование этого показателя — доля чистой прибыли, выплаченная акционерам в виде дивидендов. Значение коэффициента зависит от инвестиционной политики фирмы. С этим показателем тесно связан коэффициент реинвестирования прибыли, характеризующий ее долю на развитие производственной деятельности. Сумма значений показателя дивидендного выхода и коэффициента реинвестирования прибыли равна 1. Дивидендное покрытие (Dividend Cover, DC) — это соотношение между прибылью на обыкновенную акцию и дивидендом, но ней выплачиваемым.

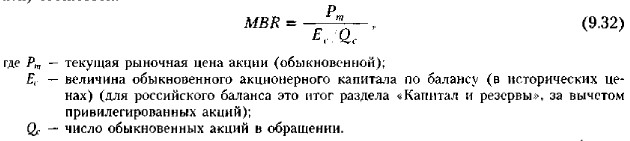

Рассматриваемый в динамике показатель дает некоторую оценку способности фирмы выплачивать дивиденды. Чем выше его значение, тем больше гарантия того, что фирма по формальным позициям имеет возможность выплатить дивиденды; по крайней мере, она имеет соответствующий источник. Очевидно, что произведение этого и предыдущего индикаторов равно 1. Коэффициент рыночной оценки акции (Market-to-Book Ratio, Price-to-Book Ratio, P/В Ratio) — это показатель, отражающий рыночную привлекательность акции и исчисляемый как отношение рыночной цены акции к ее книжной (учетной) стоимости:

Знаменатель дроби показывает, сколько стоит обыкновенная акция по балансу (это величина стоимостной оценки активов, приходящихся на акцию); в числителе дроби — текущая рыночная цена акции, причем эта оценка сформирована в условиях публичности отчетности, когда баланс фирмы, а значит, и данные о книжной стоимости ее акций известны. Книжная стоимость характеризует долю собственного капитала, приходящегося на одну акцию. Очевидно, что она складывается из номинальной стоимости (т. е. стоимости, проставленной на акции, но которой она учтена в акционерном капитале), доли эмиссионной прибыли (накопленной разницы между рыночной ценой проданных акций и их номинальной стоимостью) и доли накопленной и вложенной в развитие фирмы прибыли. Значение коэффициента MBR > 1 означает, что потенциальные акционеры, приобретая акцию, готовы дать за нее цену, превышающую бухгалтерскую оценку реального капитала, приходящегося на эту акцию на данный момент.

|

|

|