|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

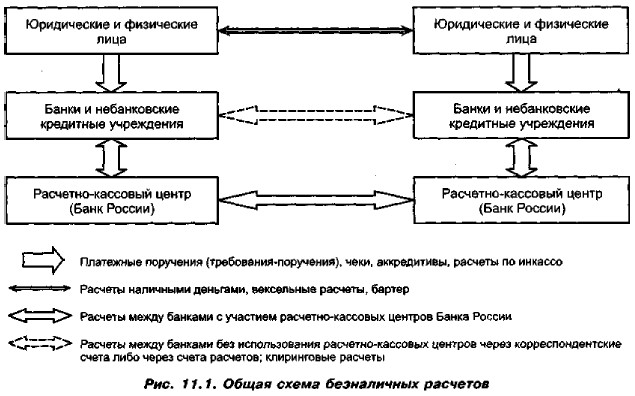

Денежный оборот и система расчетов в фирме Принципы организации безналичных расчетов (окончание)Расчетные документы действительны в течение 10 дней, не считая дня их выписки. Исправления, помарки, подчистки, а также использование корректирующей жидкости в расчетных документах не допускаются. Расчетные операции по перечислению денежных средств через кредитные организации могут осуществляться с использованием: (а) корреспондентских счетов (субсчетов), открытых в Банке России; (б) корреспондентских счетов, открытых в других кредитных организациях; (в) счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции; (г) счетов межфилиальных расчетов, открытых внутри одной кредитной организации. В соответствии с действующим законодательством безналичные расчеты между организациями осуществляют банки и небанковские кредитные учреждения. Банки взаимодействуют друг с другом через расчетно-кассовые центры (РКЦ) либо напрямую через корреспондентские счета, открытые у банков-контрагентов. Общая схема безналичных расчетов приведена на рис. 11.1.

Расчетно-кассовые центры являются учреждениями Банка России и созданы по территориальному принципу. Отношения между коммерческими банками и расчетно-кассовыми центрами оформляются договором. Коммерческий банк открывает в РКЦ корреспондентский счет, так называемый счет НОСТРО. Платы за расчетно-кассовое обслуживание РКЦ не берет, но и не начисляет проценты на остаток средств на корреспондентских счетах банков в РКЦ, Расчеты между РКЦ непосредственно по операциям коммерческих банков, а также по их собственным операциям происходят через счета межфилиальных оборотов (МФО). Средством расчета служит авизо — извещение об изменениях в состоянии взаимных расчетов, посылаемое одним контрагентом другому; используется исключительно в расчетах между банками и кредитными учреждениями. Необходимым условием расчетов с использованием РКЦ является наличие у коммерческого банка достаточных средств на корреспондентском счете в РКЦ. В противном случае осуществление расчетов невозможно. Таким образом, основной недостаток расчетов через РКЦ заключается в том, что клиент не сможет провести платеж даже при наличии у него средств на счете в банке, если на корреспондентском счете банка в РКЦ средства отсутствуют. Кроме того, в процессе расчетов между банками появляется еще одно звено (РКЦ), что усложняет расчеты и увеличивает срок исполнения платежей. Для ускорения расчетов, а также для исключения возможности злоупотреблений банки могут открывать корреспондентские счета друг у друга на основе межбанковских соглашений. В этом случае необходимость использования МФО отпадает, так как РКЦ участия в расчетах не принимают. Ускорению расчетов способствует также организация зачета взаимных требований банковскими учреждениями (межбанковский клиринг). В соответствии с действующим законодательством банки вправе осуществлять расчеты путем зачета взаимных требований с последующим погашением сальдо путем перевода денежных средств по корреспондентским счетам. Межбанковский клиринг может осуществляться как на базе РКЦ, так и специализированными центрами, созданными банками определенного района, или банками, входящими в одну группу. Клиринговый центр является юридическим лицом, созданным, как правило, в форме АО. В качестве учредителей клиринговых центров выступают крупные коммерческие банки. Отношения между клиринговыми центрами и участниками регламентируются договором о расчетном обслуживании, после чего клиентам клиринговых центров открываются специальные лицевые счета, по которым происходит зачет взаимных требований. Таким образом, существенно уменьшается документооборот и сокращаются сроки исполнения платежей. Клиринговая деятельность подлежит лицензированию Банком России.

|

|

|