|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

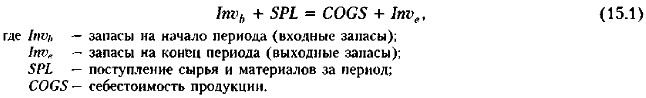

Учетная политика и ее роль в управлении доходами и расходами фирмы Методические аспекты учетной политики (продолжение)Существуют линейная амортизация (списание стоимости амортизируемых активов равными долями в течение срока полезного действия актива) и ускоренная амортизация (доля стоимости, списываемой на себестоимость, с годами уменьшается). Применение ускоренной амортизации сопровождается следующим эффектом (в сравнении с линейной амортизацией): в первые годы эксплуатации и списания актива сумма годовых амортизационных отчислений относительно завышена, что приводит к уменьшению прибыли и, соответственно, налога на прибыль. Однако в последние годы списания актива картина меняется на противоположную: величина годовых амортизационных отчислений становится меньшей, чем могла бы быть при линейной амортизации, т. е. возрастает прибыль, увеличивается налог на прибыль. Таким образом, если условия налогообложения не меняются, фирма уплатит сумму налога, но она будет распределена во времени, т. е. в первые годы фирма получает как бы бесплатный кредит от государства. Чтобы извлечь выгоду от ускоренной амортизации, фирма должна с толком воспользоваться полученным кредитом в виде отложенных налоговых обязательств; чаще всего его используют для интенсификации обновления основных средств. Однозначно оценить, какой метод более целесообразен к применению, нельзя: при составлении отчетности для предоставления ее акционерам выгоднее использовать метод линейной амортизации, поскольку выше прибыль; при составлении отчетности для налоговых органов выгоднее ускоренная амортизация. Именно этим объясняется то, что во многих странах компании используют равномерную амортизацию для демонстрирования отчетной прибыли и ускоренную — для исчисления налогооблагаемой прибыли. Примеры применения амортизации см.: [Ковалев В., Ковалев Вит., 2005(a)]. Оценка производственных запасов. Международными и отечественными бухгалтерскими регулятивами рекомендовано к использованию несколько методов учета запасов. Общая логика их применения такова. На начало очередного периода предприятие имеет запасы сырья, материалов и т, п., необходимые для текущей деятельности. В течение этого периода часть запасов отпускается в производство, одновременно от поставщиков приходят новые запасы. В конце периода в результате инвентаризации можно выявить сумму выходных запасов. Процедура циркуляции вложений в запасы описывается известным балансовым уравнением

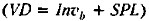

Из формулы (15.1) видно, что одна и та же сумма На практике наибольшее распространение получили следующие методы (они, в частности, рекомендованы и ПБУ 5/01 «Учет материально-производственных запасов»): по себестоимости каждой единицы, по средней себестоимости, по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО), по себестоимости последних по времени приобретения материально-производственных запасов (способ ЛИФО). Согласно методу ФИФО запасы на производство должны списываться по мере их поступления, а потому выходные запасы будут рассчитываться по ценам последних купленных партий. Иными словами, метод ФИФО предполагает, что относительно меньшую часть VD следует отнести к выходным запасам, а относительно большую — к себестоимости. Согласно методу ЛИФО запасы на производство должны списываться в порядке, обратном их поступлению, а потому выходные запасы будут рассчитаны по ценам первых купленных партий. Иными словами, метод ЛИФО предполагает, что относительно большую часть VD следует отнести к выходным запасам, а относительно меньшую — к себестоимости.

|

|

|

распределяется на себестоимость и выходные запасы (правая часть формулы). Поэтому различие в методах оценки запасов состоит в том, какую часть этой суммы отнести к запасам, а какую к себестоимости. Несложно предложить методы оценки, различающиеся, в частности, алгоритмом распределения величины VD.

распределяется на себестоимость и выходные запасы (правая часть формулы). Поэтому различие в методах оценки запасов состоит в том, какую часть этой суммы отнести к запасам, а какую к себестоимости. Несложно предложить методы оценки, различающиеся, в частности, алгоритмом распределения величины VD.