|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

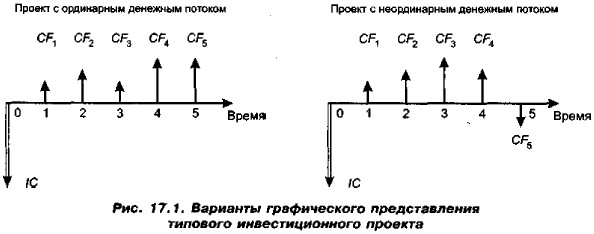

Критерии оценки инвестиционных проектов Вводные замечания (окончание)Весьма наглядным инструментом в анализе инвестиционных проектов в сфере реальных инвестиций является графическое представление соответствующего денежного потока (рис. 17.1). Стрелка, направленная вверх, характеризует приток денежных средств; стрелка, направленная вниз, — их отток. С формальной точки зрения, любой инвестиционный проект зависит от ряда параметров, которые подлежат оценке и нередко задаются в виде дискретного распределения, что позволяет проводить этот анализ как имитационное моделирование.

В теории и практике инвестиционного анализа разработаны критерии оценки проектов. Под критериями оценки инвестиционных проектов (Criteria for Projects Appraisal) будут пониматься показатели, используемые (а) для отбора и ранжирования проектов, (б) оптимизации эксплуатации проекта, (в) формирования оптимальной инвестиционной программы. Критерии, используемые в анализе инвестиционной деятельности, можно разделить на две группы: основанные на дисконтированных оценках и основанные на учетных оценках. В первом случае во внимание принимается фактор времени, во втором — нет. В первую группу входят следующие критерии; чистая дисконтированная стоимость (Net Present Value, NPV), чистая терминальная стоимость (Net Terminal Value, NTV), индекс рентабельности пивестиции (Profitability Index, PI); внутренняя норма прибыли (Internal Rate of Return, IRR), модифицированная внутренняя норма прибыли (Modified Internal Rate of Return, MIRR), дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP). Во вторую группу входят срок окупаемости инвестиции (Payback Period, РР) и учетная норма прибыли (Accounting Rate of Return, ARR). Следует отметить два обстоятельства. Во-первых, ни один критерий не может рассматриваться как безусловный и неоспоримый аргумент. Принятие решения в отношении такого сложного явления, как инвестиционный проект, должно основываться на комплексе доводов, в числе которых могут быть один или несколько формализованных критериев. Во-вторых, русскоязычная терминология в разделе, посвященном управлению инвестиционными проектами, не устоялась, поэтому в литературе можно встретить другие варианты наименований критериев; в частности, весьма распространены названия NPV «чистая приведенная стоимость», «чистый приведенный эффект», «чистая настоящая стоимость» и др. Рассмотрим идеи, лежащие в основе методов оценки инвестиционных проектов, использующих данные критерии.

|

|

|