|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

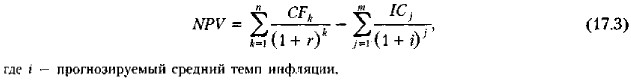

Критерии оценки инвестиционных проектов Метод расчета чистой дисконтированной стоимости (окончание)Заметим, что осознанное применение того или иного критерия возможно лишь в случае, если аналитик (инвестор) адекватно осознает его экономический смысл. В приложении к рассматриваемому критерию заметим, что показатель MPV отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия рассматриваемого проекта, причем оценка делается на момент окончания проекта, но с позиции текущего момента времени, т. е. начала проекта. Ниже будет показано, что этот показатель аддитивен в пространственно-временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля. При прогнозировании доходов по годам необходимо учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если но окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов. Напротив, если закрытие проекта предполагает затраты по ликвидации связанных с ним последствий (например, восстановление экологии), то они должны быть учтены как отток средств в соответствующем году. Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета MPV модифицируется следующим образом;

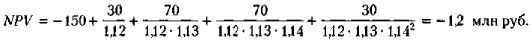

Расчет с помощью приведенных формул вручную трудоемок, поэтому для удобства применения методов, основанных на дисконтированных оценках, разработаны финансовые таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения ставки дисконтирования. (Напомним, что логика основных финансовых таблиц рассмотрена в гл. 6.) При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах (например, ожидается изменение учетных ставок) могут использоваться индивидуализированные по годам значения ставки. Если в ходе имитационных расчетов приходится применять различные ставки дисконтирования, то, во-первых, формула (17-3) не применима и, во-вторых, проект, приемлемый при постоянной дисконтной ставке, может стать неприемлемым. Пример Требуется проанализировать проект со следующими характеристиками (млн руб.): -150 30 70 70 45. Рассмотреть два случая: (1) стоимость капитала 12%: (2) ожидается, что стоимость капитала будет меняться по годам следующим образом: 12%, 13%, 14%, 14%. Решение 1. Воспользуемся формулой (17,2): NPV = 11,0 млн руб., т. е. проект является приемлемым. 2. NPV находится прямым подсчетом;

В атом случае проект не приемлем.

|

|

|