|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

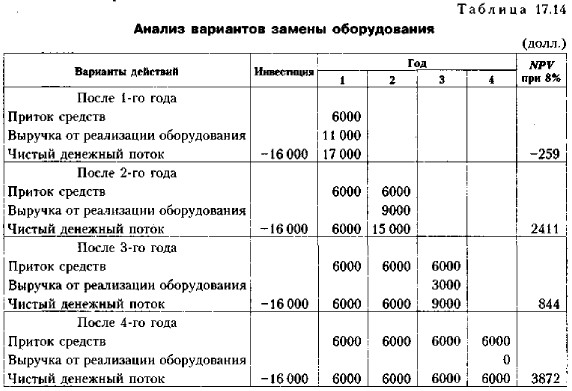

Специальные области применения критериев оценки инвестиционных проектов Анализ проектов замещения (окончание)Пример Компания использует оборудование стоимостью 16 000 долл. Чистый приток денежных средств, обусловленный его использованием, составляет 6000 долл, в год. Оборудование рассчитано на 4 года эксплуатации, оценки как его стоимости, так и притока денежных средств стабильны во времени; прекращение производства не планируется; стоимость капитала компании 8%. Проанализировать возможные варианты замены оборудования и выбрать наиболее эффективный. Решение Первый и самый очевидный вариант связан с приобретением нового оборудования каждые 4 года. Однако возможна и такая политика, когда по истечении нескольких лет еще годное оборудование продается и приобретается точно такое же, но новое. Поскольку по условию цены и объемы производства стабильны, в анализе можно использовать имеющиеся оценки. Варианты политики в отношении замены оборудования в значительной степени зависят от того, сколько можно выручить от досрочной его продажи, т. е. речь идет об использовании в анализе прогнозных рыночных оценок. Предположим, что прогнозная рыночная стоимость данного оборудования составляет после 1-го года — 11 000; после 2-го года — 9000; после 3-го года — 3000; после 4-го года — 0. Теоретически существуют четыре варианта инвестиционной политики компании в отношении данного оборудования: его замена соответственно после 1-го, 2-го, 3-го и 4-го года эксплуатации. Для каждого варианта можно рассчитать NPV соответствующего проекта. Так, для первого варианта отток средств в конце нулевого года в размере 16000 долл, и по окончании года приток средств от текущей деятельности в размере 6000 долл, и выручка от реализации оборудования в размере 11 000 долл. Рассчитаем NPV проекта. NPV1 = 6000 • FM4 (8%, 1) + 11 000 • FM2 (8%, 1) = -259 долл. Для второго варианта NPV2 = 6000 • FM4 (8%, 2) + 9000 • FM2 (8%, 2) = 2411 долл. Исходные данные и результаты расчетов для других вариантов инвестиционной политики приведены в табл. 17.14.

Приведенные результаты расчета показывают, что, за исключением первого, все варианты приемлемы, причем по степени предпочтительности их можно ранжировать следующим образом: вариант 4, вариант 2, вариант 3, Однако, как мы знаем из ранее обсуждавшихся методик анализа инвестиционных проектов, выводы, сделанные по представленным в табл. 17.14 данным, вряд ли корректны, поскольку сравниваемые проекты имеют разную продолжительность. Для того чтобы элиминировать влияние этого фактора, можно, например, воспользоваться формулой (17.15). Тогда получим NPV(1,∞) = -259 • 13,5 = -3497 долл.

В данном случае видно, что наиболее предпочтительным является вариант с заменой оборудования каждые два года. Следует отметить, что в рассмотренном примере не учтены некоторые факторы, такие как налогообложение, возможное изменение цен на вновь приобретаемое оборудование, его производительность и др. Б рамках ситуационного анализа учет этих факторов не представляет собой принципиальной трудности. Вновь подчеркнем, что все подобные расчеты весьма субъективны и многовариантны, а их результаты ни в коем случае не являются единственным аргументом в пользу принятия того или иного решения.

|

|

|