|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

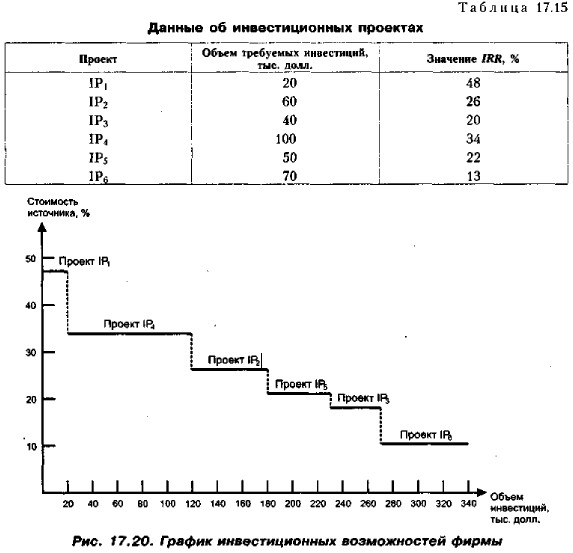

Методы обоснования реальных инвестиций Формирование бюджета капиталовложений (продолжение)Пример Инвестиционный портфель фирмы NN содержит следующие проекты (табл. 17.15).

Приведенные в таблице данные позволяют упорядочить проекты: (а) по объему требуемых инвестиций и (б) по динамике IRR. Поскольку чем выше значение IRR, тем существеннее резерв безопасности проекта, показатель IRR может быть использован для упорядочения проектов по степени их предпочтительности включения в инвестиционный портфель (см. рис. 17.20). Предположим, что средневзвешенная стоимость капитала {WACC) равна 10%. Это означает, что все анализируемые инвестиционные проекты потенциально приемлемы и при наличии источников финансирования могут быть включены в портфель. При этом необходимо учесть, что проект IPr в принципе достаточно рисков, т, е. имеет незначительный резерв безопасности. Если бы в фирме NN значение WACC было равно 15%, то последний проект был бы заведомо неприемлем. График предельной стоимости капитала (Marginal Cost of Capital Schedule, MCC) представляет собой графическое изображение средневзвешенной стоимости капитала {WACC) как функции объема привлекаемых финансовых ресурсов. Как известно, любой источник имеет свою стоимость (подробно эта тема будет рассмотрена в гл. 22). Если для краткосрочного источника финансирования его стоимость может при определенных обстоятельствах вуалироваться, то для долгосрочного источника его стоимость отчетливо выражается некоторой процентной ставкой. Значения стоимости источника варьируют в зависимости от его вида. А потому структура источников финансирования сказывается на среднем значении стоимости капитала как основы финансового обеспечения деятельности фирмы. Основная проблема — соотношение между собственными и заемными источниками. Первые всегда ограничены в объеме, вторые в принципе не ограничены, поэтому при планировании капиталовложений всегда приходится ориентироваться на мобилизацию заемного капитала. Если у фирмы есть заманчивые инвестиционные возможности, а собственных источников не хватает, приходится привлекать средства сторонних лиц (лендеров). Последние оценивают текущий и последующий (т. е. после получения заемного финансирования) уровни финансовой зависимости и определяют ту стоимость источника, которую они считают целесообразным предложить заемщику. Очевидна взаимосвязь — чем выше доля заемного капитала, тем выше уровень финансового риска, олицетворяемого с заемщиком, и тем, следовательно, должен быть дороже вновь привлекаемый источник. Отсюда следует вывод: формирование инвестиционного портфеля не может осуществляться по принципу включения в портфель всех выгодных инвестиционных проектов, поскольку:

|

|

|