|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

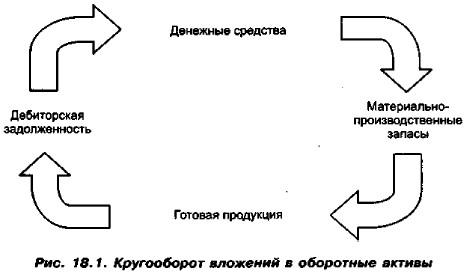

Управление оборотными средствами фирмы Политика фирмы в области оборотного капитала (продолжение)Краткосрочные обязательства (пассивы) — это обязательства предприятия перед своими поставщиками, работниками, банками, государством и др., планируемые к погашению в течение ближайших 12 мес. Основной удельный вес в них приходится на банковские кредиты и неоплаченные счета других предприятий (например, поставщиков). В условиях рыночной экономики основным источником кредитов являются коммерческие банки. Поэтому обычным является требование банка об обеспечении предоставленных кредитов товарно-материальными ценностями. Альтернативный вариант заключается в продаже предприятием части своей дебиторской задолженности финансовому учреждению с предоставлением ему возможности получать деньги по долговому обязательству. Следовательно, одни предприятия могут решать свои проблемы краткосрочного финансирования путем залога имеющихся у них активов, другие — за счет частичной их распродажи. В модели (18.1) важны все компоненты, однако с позиции эффективного управления особую роль играют оборотные активы, поскольку именно они служат обеспечением кредиторской задолженности; в известном смысле можно говорить о первичности активов по отношению к задолженности. Именно поэтому задача оптимизации величины и структуры оборотных средств имеет первостепенную важность. Оборотные средства могут быть охарактеризованы с разных позиций, однако основными характеристиками являются их объем, структура и ликвидность. В процессе производства происходит постоянная трансформация отдельных элементов оборотных средств. Предприятие покупает сырье и материалы, производит продукцию, затем продает ее (как правило, в кредит), в результате чего образуется дебиторская задолженность, которая через некоторый промежуток времени превращается в денежные средства. Этот кругооборот средств показан на рис. 18.1. Подчеркнем, что когда говорят об оборачиваемости активов, подразумевают, что оборачиваются не собственно активы, а вложения в них. Циркуляционная природа оборотных активов имеет ключевое значение в управлении чистым оборотным капиталом. Что касается объема и структуры оборотных средств, то они в значительной степени определяются отраслевой принадлежностью. Так, предприятия сферы обращения имеют высокий удельный вес товарных запасов, у финансовых компаний обычно наблюдается значительная сумма денежных средств и их эквивалентов. Прямой связи между оборотными средствами и кредиторской задолженностью нет, однако считается, что у нормально функционирующего предприятия должно быть превышение оборотных активов над краткосрочными обязательствами.

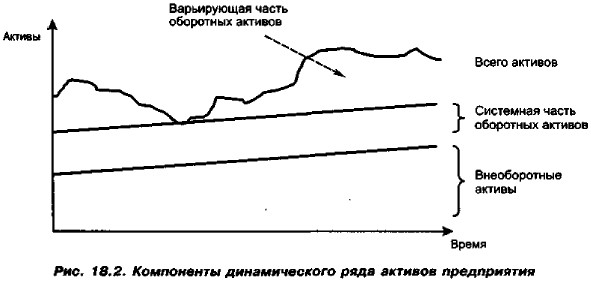

Величина оборотных средств определяется не только потребностями производственного процесса, но и случайными факторами. Поэтому принято подразделять оборотный капитал на постоянный и переменный (рис. 18.2). В теории финансового менеджмента существуют две основные трактовки понятия «постоянный оборотный капитал». Согласно первой трактовке постоянный оборотный капитал (или системная часть оборотных активов) представляет собой ту часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течение всего операционного цикла. Это усредненная (например, по временному параметру) величина оборотных активов, находящихся в постоянном ведении предприятия. Согласно второй трактовке постоянный оборотный капитал — это необходимый минимум оборотных активов для осуществления производственной деятельности. Предприятию для осуществления своей деятельности необходим некоторый минимум оборотных средств (некий вариант страхового запаса), например постоянный остаток денежных средств на расчетном счете, некоторый аналог резервного капитала. В дальнейшем мы будем придерживаться второй трактовки.

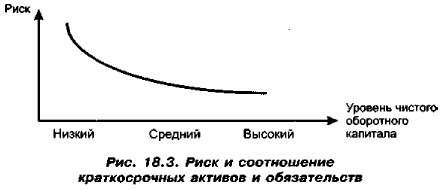

Категория переменного оборотного капитала (или варьирующей части оборотных активов) отражает дополнительные оборотные активы, необходимые в пиковые периоды или в качестве страхового запаса. Например, потребность в дополнительных материально-производственных запасах может быть связана с поддержанием высокого уровня продаж во время сезонной реализации. В то же время но мере реализации возрастает дебиторская задолженность. Добавочные денежные средства необходимы для оплаты сырья и материалов, а также трудовой деятельности, предшествующей периоду высокой деловой активности. Целевой установкой политики управления чистым оборотным капиталом является определение объема и структуры оборотных активов, источников их покрытия и соотношения между ними, достаточного для обеспечение долгосрочной производственной и эффективной финансовой деятельности предприятия. Взаимосвязь данных факторов и результатных показателей вполне очевидна, поскольку хроническое неисполнение обязательств перед кредиторами может привести к разрыву экономических связей. Сформулированная целевая установка имеет стратегический характер; не менее важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью. С позиции повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия являются его ликвидность и платежеспособность, т, е. способность вовремя гасить краткосрочную кредиторскую задолженность. Для любого предприятия оптимальный уровень ликвидности является одной из важнейших характеристик стабильной хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса. На рис. 18.3 схематически показано изменение риска ликвидности фирмы при высоком и низком уровнях оборотного капитала по отношению к ее текущим обязательствам.

Если денежные средства, дебиторская задолженность и материально-производственные запасы поддерживаются на относительно низких уровнях (по сравнению с краткосрочной кредиторской задолженностью), то вероятность неплатежеспособности или нехватки средств для рентабельной деятельности велика. Подавляющая часть ресурсов фирмы вложена во внеоборотные активы, страховые запасы оборотных средств отсутствуют, а потому при некоторых отклонениях от предусмотренного течения в продаже продукции и поступлении платежей возможны и нарушения в расчетах с кредиторами. С ростом величины чистого оборотного капитала риск ликвидности уменьшается. Безусловно, взаимосвязь имеет более сложный вид, поскольку не все оборотные активы в равной степени положительно влияют на уровень ликвидности. Тем не менее можно сформулировать простейший вариант управления чистым оборотным капиталом, сводящий к минимуму риск потери ликвидности. Чем больше превышение оборотных активов над краткосрочными пассивами, тем меньше степень риска. Поэтому надо стремиться к оправданному наращиванию чистого оборотного капитала.

|

|

|