|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

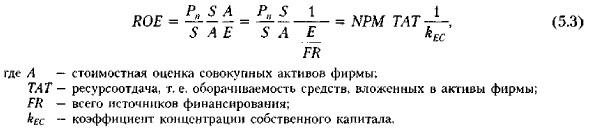

Глава 5. Инструментальные методы, расчеты и модели в финансовом менеджменте Методы факторного анализаПервый тип моделей используется для оценки так называемой стохастической (вероятностной) связи (Stochastic Relationship), т, е. связи, при которой каждому значению факторного признака соответствует множество значений результативного признака, или определенное статистическое распределение. Пример такой модели и связи — любое регрессионное уравнение. Второй тип моделей используется для оценки так называемой функциональной (жестко детерминированной) связи (Deterministic Relationship), т. е. связи, при которой каждому значению факторного признака соответствует вполне определенное, неслучайное значение результативного признака. Пример подобной модели и связи — зависимость между чистой прибылью и ее факторами, олицетворяемыми различными показателями доходов и расходов (например, отчет о прибылях и убытках). Жестко детерминированные факторные модели могут быть разной степени сложности (имеется в виду число факторов, включенных в модель). Обычно анализ связи с помощью подобных моделей выполняется последовательными итерациями, когда начинают с простейшей модели и постепенно расширяют ее, подключая к рассмотрению новые факторы. Это весьма удобный аналитический прием, который не требует особых дополнительных усилий, (Напомним, что в случае стохастического моделирования расширение числа факторов может повлечь увеличение объема изучаемой совокупности, что далеко не всегда осуществимо.) Здесь, правда, есть свои проблемы, главная из которых — обеспечение логической оправданности рассмотрения очередного фактора, т. е. формирование в конечном итоге понятной, логически объяснимой модели с факторами, поддающимися хотя бы минимальному управлению. Подробнее о возникающих в этом случае проблемах см.: [Ковалев, 2001(a), 2003]. В данном разделе ограничимся примером. Так, анализ рентабельности собственного капитала может выполняться с помощью следующей двухфакторной модели;

Модель (5.2) позволяет анализировать (например, в динамике), как меняется влияние факторов NPM и

В данный момент мы акцентируем внимание лишь на технике построения жестко детерминированной факторной модели; экономический смысл включенных в модель показателей будет пояснен в гл. 9. Пример постепенного развертывания модели будет продемонстрирован в разд. 13,4 при обсуждении методов анализа и управления рентабельностью фирмы. При изучении связей с помощью модели (5.1) финансовый менеджер может решать следующие задачи: (а) установление самого факта наличия или отсутствия связи между анализируемыми показателями; (б) измерение тесноты связи; (в) установление неслучайного характера выявленных связей; (г) количественная оценка влияния изменения факторов на изменение результативного показателя; (д) выделение наиболее значимых факторов, определяющих поведение результативного показателя. Анализ с помощью жестко детерминированных моделей позволяет установить наглядные и простые взаимосвязи между ключевыми факторами, оценить направление и степень влияния каждого из них, выполнить прогнозные расчеты в рамках имитационного моделирования, установить коридоры приемлемого варьирования значений факторов, обеспечивающие достижение необходимого уровня некоторого целевого показателя. Наиболее показательным примером применения жестко детерминированных моделей является анализ по схеме фирмы Дюпон (см. разд. 13.4), Жестко детерминированные модели более просты в применении, однако их возможности в отношении состава и количества факторов, включаемых в одну модель, весьма ограниченны. Их развитием являются стохастические модели, предоставляющие гораздо больше аналитических возможностей, но вместе с тем предполагающие выполнение ряда предпосылок (об объеме выборки, случайности и независимости наблюдений, однородности изучаемой совокупности, ограничений на вид распределения признаков, включаемых в модель, и др.). Примерами использования этих моделей в финансовом менеджменте являются методики расчета β-коэффициентов на рынке финансовых активов, методики прогнозирования банкротства (например, модель Альтмана), методики прогнозирования ключевых финансовых показателей и др. Подробная характеристика упомянутых аналитических методов и моделей, перечень задач, решаемых в ходе факторного анализа, а также техника расчетов приводятся в специальной литературе (см.: (Ковалев, 2001(a)]).

|

|

|

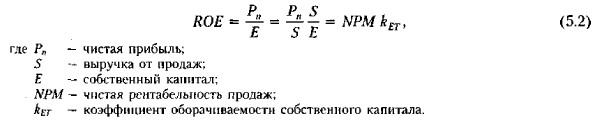

на результатный показатель «рентабельность собственного капитала». Путем несложных операций можно расширить двухфакторную модель до трехфакторной:

на результатный показатель «рентабельность собственного капитала». Путем несложных операций можно расширить двухфакторную модель до трехфакторной: