|

|

|

|

|

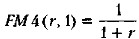

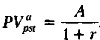

Оценка аннуитетов Оценка срочного аннуитетаЭкономический смысл FM4(r, n), называемого дисконтирующим множителем для аннуитета, заключается в следующем. Он показывает, чему равна, с позиции текущего момента (т. е. момента, на который осуществляется дисконтирование), суммарная величина срочного аннуитета в одну денежную единицу (например, один рубль), продолжающихся п равных базисных периодов с заданной процентной ставкой г. Множитель FM4 (r, n) часто используется в финансовых вычислениях, и поскольку его значения в общем виде зависят лишь от r и n, они табулированы. Благодаря этому существенно упрощаются расчеты (см. Приложение 3). При одном денежном поступлении Дисконтирующий множитель FM4 (r, n) полезно интерпретировать как величину капитала, поместив который в банк под сложную процентную ставку r, можно обеспечить регулярные выплаты в размере одной денежной единицы в течение n периодов (выплаты проводятся в конце каждого периода). Дисконтированная стоимость аннуитета пренумерандо (Present Value of Annuity Due) (т. e. денежного потока пренумерандо с равными элементами) представляет собой сумму дисконтированных элементов потока, исчисляемую в предположении, что: (а) все элементы одинаковы, (б) каждый элемент потока начинается в начале соответствующего базисного интервала и (в) дисконтирование осуществляется по схеме сложных процентов с использованием заданной процентной ставки r. Для демонстрации логики расчета можно воспользоваться графиком на рис. 6.11 в предположении, что CFk = А = const, а горизонт планирования равен п. Вновь вспомним о том, что значения дисконтированной стоимости потоков пренумерандо и постнумерандо отличаются на множитель (1 + r), т. е. дисконтированная стоимость денежного потока пренумерандо рассчитывается по формуле

Общие замечания. Из приведенных в данном разделе формул видно, почему в финансовых таблицах не уточняется, какая схема подразумевается в финансовой сделке — постнумерандо иди пренумерандо. Дело в том, что содержание любой базовой финансовой таблицы инвариантно к этому фактору. Однако при применении расчетных формул или финансовых таблиц необходимо строго следить за схемой поступления денежных платежей, поскольку величина будущей или дисконтированной стоимости аннуитета зависит от его вида. Многие практические задачи могут быть решены разными способами, в зависимости от того, какой денежный поток выделен аналитиком. Рассмотрим пример.

Пример Вам предложено инвестировать 100 тыс. руб. на срок 5 лет при условии возврата этой суммы частями (ежегодно по 20 тыс. руб.). По истечении 5 лет выплачивается дополнительное вознаграждение в размере 30 тыс. руб. Принимать ли это предложение, если можно безопасно депонировать деньги в банк из расчета 12% годовых? Решение Для принятия решения необходимо рассчитать и сравнить две суммы. При депонировании денег в банк к концу 5-летнего периода на счете будет сумма: F5 = P(1 + r)5 = 100 • (1 + 0,12)5 = 176.23 тыс. руб. В отношении альтернативного варианта, предусматривающего возмещение вложенной суммы частями, предполагается, что ежегодные поступления в размере 20 тыс. руб. можно немедленно пускать в оборот, получая дополнительные доходы. Если нет других альтернатив по эффективному использованию этих сумм, их можно депонировать в банк. Денежный поток в этом случае можно представить двояко:

|

|

|

и, следовательно,

и, следовательно,  . Поскольку FM4(0, n) = n, то при r = 0 справедливо

. Поскольку FM4(0, n) = n, то при r = 0 справедливо  . Кстати, отсюда следует очевидное и с финансовой точки зрения утверждение:

. Кстати, отсюда следует очевидное и с финансовой точки зрения утверждение:  при r = 0.

при r = 0.