|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

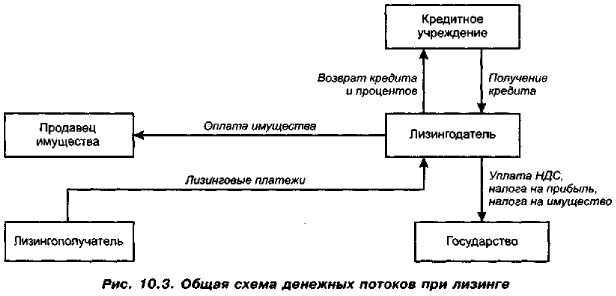

Планирование в системе управления финансами фирмы Учет специфики деятельности фирмы при составлении финансового плана (на примере лизинговой компании)Раздел написан д. э. н. Вит. В. Ковалевым. Рассмотренная в предыдущем разделе типовая система бюджетов имеет отношение, в основном, к фирме, занятой производством и продажей некоторой продукции (товаров). Построение генерального бюджета хоть и является довольно утомительной процедурой, однако в сущностном плане, т. е. с позиции понимания логики ее осуществления, принципиальных трудностей нет. Конечно, каждый из приведенных бюджетов может быть построен с той или иной степенью точности, но то, что эта процедура может быть реализована, не вызывает сомнения. Однако все многообразие бизнеса нельзя унифицировать, а потому очевидно, что финансовое планирование, в том числе бюджетирование, может иметь специфику, определяемую отраслевыми факторами, объемом операций, управленческой культурой идр. Финансовое планирование не следует трактовать как набор стандартных, заранее предопределенных действий, например, по построению операционного и финансового бюджетов. Для иллюстрации сказанного рассмотрим один из возможных и весьма эффективных подходов к построению бюджета лизинговой компании, специфика деятельности которой (например, жесткая предопределенность и стандартизован- ность операций фирмы, заключающаяся в сдаче в аренду активов, отсутствие крупных управленческих и коммерческих расходов, унифицированность коммерческих договоров, возможность точного прогноза выручки в долгосрочном аспекте н др.) позволяет оптимизировать его с помощью системы двойной записи. (Будет изложена лишь логика оптимизации; числовой пример построения оптимизированных бюджетов можно найти в работе | Ковалев Вит. В.].) Одним из ключевых аспектов регулирования деятельности любого хозяйствующего субъекта является планирование потоков денежных средств. Фирма представляет собой совокупность упорядоченных денежных потоков, а искусство финансового планирования заключается в согласовании притоков и оттоков. С одной стороны, излишне аккумулированные, неработающие денежные средства омертвляются, т. е. используются нерационально; с другой стороны, крупные имущественные приобретения могут быть сделаны лишь в том случае, если накоплены соответствующие деньги. Кроме того, в любой фирме стараются согласовать встречные потоки но той простой причине, что поступившие от дебиторов средства с небольшим лагом используются для расчетов со своими кредиторами. Нарушение платежно-расчетной дисциплины дебиторами может иметь каскадный эффект и привести к существенным и долговременным сбоям в выполнении собственных обязательств перед лендерами и кредиторами. Любое планирование программ инвестиционного характера предполагает прежде всего оценку графика поступления денежных средств и возможностей их использования для инвестирования. Именно поэтому рассмотрение техники бюджетирования в лизинговой компании мы начнем с планирования денежных потоков. В общем виде денежные потоки могут быть представлены схемой (рис. 10.3). Лизинговая сделка состоит из нескольких последовательных операций. Нуждающийся в некотором имуществе лизингополучатель, предпочитающий в силу ряда обстоятельств приобрести это имущество путем лизинговой сделки, определяет (как правило, самостоятельно) его продавца. Он заключает договор с лизинговой компанией, согласно которому последняя приобретает в собственность указанное имущество и сдает его в аренду лизингополучателю. Для финансирования сделки лизинговая компания использует собственные ресурсы или обращается за необходимыми средствами в банк или иное кредитное учреждение. Впоследствии по мере поступления лизинговых платежей лизинговая компания, как правило, периодически осуществляет возврат взятого ею кредита, а также выплачивает проценты за использование денежных средств. Кроме того, лизингодатель, как самостоятельный налогоплательщик, имеет перед государством обязательства но уплате налога на добавленную стоимость, налога на прибыль, налога на имущество1. Несомненно, лизингодатель является плательщиком иных налогов, связанных с его предпринимательской деятельностью, однако прямое отношение к объекту лизинга имеют только указанные виды налоговых отчислений. 1Строго говоря, налог на имущество по объекту лизинга будет уплачиваться лизингодателем в случае учета имущества на балансе последнего. Именно указанный вариант отражения имущества в бухгалтерском учете в отечественной хозяйственной практике является доминирующим. Подробнее о недостатках и преимуществах отдельных вариантов учета имущества при лизинге см.; [Ковалев Вит. В.]. Федеральный закон от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)» устанавливает (ст. 28), что под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора, в которую входят: (а) возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю; (б) возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг; (в) доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если этим договором предусмотрен переход права собственности на предмет.

Таким образом, в структуру лизингового платежа включаются следующие составляющие: стоимость лизингового имущества (величина кредита в случае его привлечения), сумма процентов лизингодателю за кредитные ресурсы, использованные им для приобретения имущества но договору лизинга, комиссионное (процентное) вознаграждение лизингодателя, сумма налога на имущество, уплачиваемого лизингодателем. Кроме того, лизингодатель, приобретая имущество, предъявляет к возмещению из бюджета величину налога на добавленную стоимость в цене приобретения. На указанную величину лизинговые платежи уменьшаются. Анализируя денежные потоки при лизинге, нетрудно заметить, что все составляющие элементы лизинговых платежей (за исключением суммы комиссионного вознаграждения) так или иначе в дальнейшем уплачиваются лизингодателем. Сумма кредита с начисленными процентами подлежит возврату в банк. Налог на имущество, входящий в состав лизинговых платежей, соответственно перечисляется бюджету. Разница между НДС, начисленным на всю сумму лизинговых платежей, и величиной налога, предъявленного к возмещению из бюджета, также подлежит уплате. Кроме того, существует налог на прибыль от финансово-хозяйственной деятельности лизингодателя, который должен уплачиваться из величины комиссионного вознаграждения. Принимая во внимание то обстоятельство, что сумма комиссии лизингодателя в современных условиях невысока (при весьма значительных объемах денежных потоков у лизингодателя), величина фактически доступных средств, которой последний может распоряжаться по своему усмотрению и за счет которой финансируются текущие расходы лизингодателя, весьма незначительна2. Хозяйственная практика показывает, что несмотря на внушительные по абсолютному значению величины лизинговых платежей, поступающих лизингодателю, они фактически в полном объеме расходуются лизингодателем на погашение кредита, выплату процентов и оплату налогов. Действительно, из общей суммы платежа, получаемого лизингодателем, в его распоряжении должна остаться лишь комиссия, за вычетом текущих расходов и налога на прибыль. В этом заключается специфика лизингового бизнеса. Внушительные обороты компании не должны вводить в заблуждение относительно возможностей осуществления текущих расходов. Всегда необходимо принимать во внимание, что фактически источником финансирования текущих расходов лизингодателя является комиссионное вознаграждение, которое в денежных потоках лизингодателя в явном виде не присутствует, а фактически существует лишь в финансовых расчетах. 2 Отечественная хозяйственная практика показывает, что величина комиссионного вознаграждения лизингодателя в среднем не превышает 10% общей суммы лизинговых платежей. Единой методики определения комиссии лизингодателя нет, поэтому, характеризуя указанный показатель, можно говорить лишь о6 общих сложившихся на практике условиях. Таким образом, можно сформулировать исключительно важный вывод в отношении бюджетирования текущих расходов, т. е. расходов, которые не возмещаются лизингополучателем в составе выручки (речь идет о заработной плате, аренде и т. д.): в рамках проекта их совокупная величина должна быть ограничена величиной комиссионного вознаграждения. В этом нет ничего необычного, поскольку лизинговая компания фактически продает лизингополучателю свою посредническую услугу, а не имущество, хотя за него и происходит выкуп со стороны последнего. Платой за оказание данной услуги является величина комиссионного вознаграждения. Таким образом, необходимо акцентировать внимание читателя на следующей особенности лизингового бизнеса: финансовое планирование в части текущих расходов должно быть предельно корректным вообще и прежде всего на начальной стадии лизингового проекта. Для объяснения сути сформулированного тезиса следует упомянуть о специфике денежных потоков НДС у лизингодателя. Дело в том, что, закупив имущество и сдав его в лизинг, лизингодатель сразу предъявляет к возмещению из бюджета сумму НДС по объекту лизинга. В дальнейшем в течение срока действия договора к нему поступают лизинговые платежи, в составе которых также фигурирует НДС. В результате того, что лизинговые платежи растянуты во времени, а сумма налога в каждом платеже относительно невелика по сравнению с величиной НДС в цене имущества, предъявленного к возмещению из бюджета, фактических оттоков по выплате НДС в начале сделки не происходит. Сумма «входящего» НДС просто перекрывает величину указанного налога в составе каждого платежа. На практике это выражается в том, что на расчетном счете лизингодателя на первых этапах реализации проекта всегда присутствует относительно большая сумма денег. Однако в последующем весьма существенными будут уже оттоки денежных средств. Иными словами, на начальных этапах проекта нельзя впадать в эйфорию по поводу «свалившихся невесть откуда» значительных денежных сумм (а эта эйфория может усугубляться эффектом от последовательного внедрения нескольких лизинговых проектов), так как эти излишки носят временный характер и деньги потребуются для дела. Сопоставляя денежные потоки, нетрудно заметить, что фактически на расчетном счете лизингодателя в конце конкретного периода должна оставаться только сумма комиссионного вознаграждения. Однако специфика начисления и уплаты НДС приводит к тому, что в начале договора суммы налога в составе лизинговых платежей фактически аккумулируются на расчетном счете, создавая в определенной степени иллюзию полного финансового благополучия. Необходимо иметь в виду, что в дальнейшем, по мере того как сумма «входящего» налога будет израсходована, лизингодатель начнет платить НДС в полной сумме, обозначенной в платеже, и теперь фактически действительно будет аккумулировать на своем расчетном счете только сумму комиссии. Подобная специфика деятельности лизингового бизнеса должна обязательно учитываться при планировании текущих расходов лизингодателя. Ситуация некоторым образом вуалируется тем, что процесс, когда сумма «входящего» налога в составе лизинговых платежей не перекрывает сумму налога, предъявленную бюджету, довольно длителен и поэтому незаметен. Отсюда следует очевидный вывод: при организации финансового планирования в лизинговой компании в указанный период основное внимание должно уделяться выявлению и корректному использованию подобных средств, временно доступных лизингодателю. Временный характер указанных средств означает невозможность финансирования за их счет невозмещаемых расходов текущего характера (арендная плата, заработная плата и т. д.). Грамотное использование данных временных излишков денег заключается в трансформации их в ликвидные финансовые активы, приносящие доход (например, банковские депозиты или векселя) с таким расчетом, чтобы к моменту начала фактических выплат по НДС, лизингодатель располагал необходимыми средствами. Другой альтернативной формой использования указанных средств может выступать ускоренное (досрочное) погашение платных обязательств лизингодателя. Это может быть ускоренное погашение кредита, взятого на финансирование проекта. Тем самым лизингодатель добивается сокращения суммы процентов за использование кредита, которые в то же время в полном объеме возмещаются ему лизингополучателем в составе лизинговых платежей. Фактически происходит замещение выплат по текущим обязательствам. Необходимо иметь в виду, что вопросы, связанные с организацией финансового планирования в лизинговой компании, должны рассматриваться как лизингодателем, который фактически участвует в одном проекте, так и организацией, постоянно занимающейся приобретением и сдачей имущества в лизинг. Нетрудно заметить, что при постоянных объемах заключения новых сделок и приобретения имущества лизингодатель постоянно предъявляет НДС бюджету. Таким образом, указанный процесс, связанный с временным использованием денежных средств, фактически продлевается, появляется эффект рекуррентности, что делает идентификацию данных сумм еще более затруднительной. А потому всегда необходимо иметь в виду сформулированное выше правило: в любом случае, рано или поздно, фактически доступными средствами для лизингодателя будет лишь величина его комиссии. Указанное обстоятельство существенно при расширении текущих постоянных невозмещаемых расходов в период, когда выплаты по НДС отсутствуют. Практика существования лизинговых компаний показывает, что игнорирование правила задания жестких рамок в отношении текущих расходов, т. е. ограничение их величиной комиссионного вознаграждения, впоследствии приводит к серьезным финансовым затруднениям. В то время когда фактических выплат по НДС не было и у лизингодателя аккумулировались свободные денежные средства, неоправданный рост текущих расходов, которые в дальнейшем становятся постоянными (например, увеличение штата, заработной платы и т, д.), может впоследствии привести к отсутствию источников покрытия указанных расходов. Следует особо подчеркнуть, что переход от финансового благополучия (по сути мнимого) к финансовой несостоятельности наступает практически мгновенно, условно говоря, «со дня на день». В связи с указанным обстоятельством еще раз напомним о том, что текущее расходование денежных средств должно всегда соотноситься с величиной комиссии лизингодателя.

|

|

|