|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

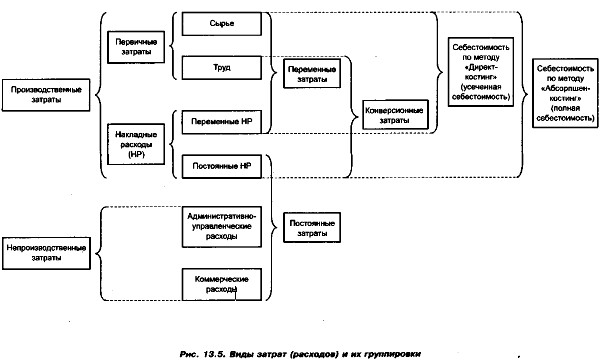

Управление прибыльностью и рентабельностью Управление прибыльностью (окончание)Под калькуляционной статьей понимается определенный вид затрат, образующих себестоимость продукции в целом или ее отдельного вида. Обособление таких видов затрат основано на возможности и целесообразности их идентификации, оценки и включения (прямого или косвенного, т. е. путем распределения в соответствии с некоторой базой) в себестоимость конкретного вида продукции. Если группировка затрат по экономическим элементам позволяет выявить отдельные виды затрат за отчетный период безотносительно к тому, закончено производство продукции или нет, то группировка по калькуляционным статьям дает возможность определить себестоимость продукции, полностью прошедшей производственный цикл и готовой к реализации или реализованной. Состав калькуляционных статей варьирует в зависимости от отраслевой принадлежности предприятия; в частности, для промышленного предприятия возможный вариант типовой номенклатуры статей: (1) сырье и материалы; (2) возвратные отходы (вычитаются); (3) покупные изделия, полуфабрикаты и услуги производственного характера сторонних предприятий и организаций; (4) топливо и энергия на технологические цели; (5) заработная плата производственных рабочих; (6) отчисления на социальные нужды; (7) расходы на освоение и подготовку производства; (8) общепроизводственные расходы; (9) общехозяйственные расходы; (10) потери от брака; (11) прочие производственные расходы; (12) коммерческие расходы. Первые 11 статей составляют так называемую производственную себестоимость: с добавлением коммерческих расходов, т. е, расходов, связанных со сбытом продукции, образуется полная себестоимость производства и реализации. Существуют и иные варианты агрегирования расходов (см. рис, 13.5). В системе управления затратами важную роль играет их подразделение на прямые и косвенные. К прямым относятся расходы, которые в момент их возникновения можно непосредственно отнести на объект калькулирования на основе первичных документов; к косвенным — расходы, которые в момент возникновения не могут быть отнесены на конкретный объект калькулирования. Чтобы попасть в его себестоимость, они должны быть предварительно аккумулированы на определенном счете и в дальнейшем распределены между всеми объектами пропорционально некоторой базе. Примерами прямых расходов являются затраты сырья и материалов, полуфабрикаты, заработная плата работников, занятых производством данного вида продукции, и др. К косвенным относятся расходы на подготовку и освоение производства, общепроизводственные расходы, общехозяйственные расходы и др. Базой для распределения могут служить прямые затраты, заработпая плата производственных рабочих, объем выработанной продукции и т. п. Отметим, что подразделение расходов на прямые и косвенные, равно как и выбор базы для распределения последних с целью включения их в себестоимость, всегда имеют определенную долю субъективизма.

Что касается методов калькулирования, используемых в отечественной практике, то число их велико; один из подходов к классификации методов и краткое их описание можно найти в [Соколов, Пятов, с. 50—56]. В западной практике весьма широкое распространение имеют системы абсорпшен-костинга, директ-костинга, стандарт-костс; наиболее распространена система директ-костинга, подразумевающая подразделение затрат на условно-постоянные и переменные; первые относятся на затраты текущего (отчетного) периода, вторые — на себестоимость. Подробнее об этих системах см.: [Ивашкевич; Каверина; Николаева; Волкова]. Фактическая себестоимость продукции формируется из принципа экономической целесообразности тех или иных расходов и затрат. Увеличение себестоимости, являясь негативным фактом, приводящим к уменьшению прибыли, имеет и некоторый позитивный момент — снижение налога на прибыль. Поэтому в целях противодействия фактам необоснованного занижения налогооблагаемой прибыли некоторые виды расходов регулируются централизованно путем установления лимитов, норм и нормативов2. 2 Мы имеем в виду бухгалтере к иеГ но не налоговые регулятивы. Дело в том, что по сравнению с первыми регулятивами вторые дают меньше свободы в трактовке доходов и расходов. Так, согласно ст. 269 Налогового кодекса РФ предельная величина процентов, признаваемых расходом в целях налогообложения (т. е. списываемых на себестоимость и тем самым уменьшающих налогооблагаемую прибыль), принимается равной ставке рефинансирования Центрального банка РФ, увеличенной в 1.1 раза — при оформлении долгового обязательства в рублях, и равной 15% — по долговым обязательствам в иностранной валюте. Согласно ст. 264 Налогового кодекса РФ представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов (т. е. уменьшают налогооблагаемую прибыль) в размере, не превышающем 4% расходов налогоплательщика на оплату труда за отчетный (налоговый) период. Роль финансовой службы в управлении расходами уже гораздо более значима, чем управление доходами. Если уровень доходов в значительной степени определяется конъюнктурой рынка, то видами и уровнем расходов можно управлять путем установления более или менее жестких внутренних нормативов по отдельным статьям расходов. Именно это реализуется в ходе формирования плановой себестоимости, расчета фактической себестоимости, анализа отклонений фактических данных от плановых значений, выявления причин произошедших отклонений и разработки мероприятий по устранению причин, обусловивших появление необоснованных расходов.

|

|

|