|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

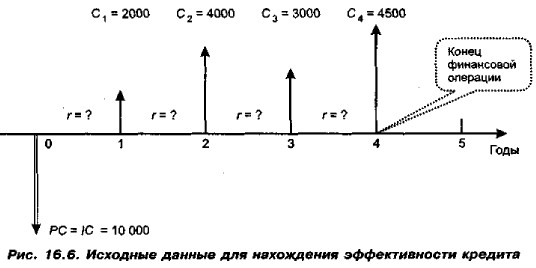

Управление инвестиционной деятельностью фирмы Базовая модель инвестиционного анализа (окончание)Пример Банк предоставил предприятию кредит в размере 10 тыс. долл. Согласно договору заемщик расплатится по кредиту четырьмя ежегодными платежами по схеме постнумерандо (долл.): 2000, 4000, 3000, 4500. Какова эффективность (доходность) этой операции с позиции банка? Решение Общая сумма денег, полученных банком, равна 13,5 тыс. долл, и превосходит исходную инвестицию. Превышение в сумме 3,5 тыс. долл, представляет собой доход банка за 4 года. Эта сумма трудно интерпретируема, поэтому имеет смысл перейти к годовой процентной ставке. Соответствующий денежный поток, изображенный на рис. 16.6, описывается моделью (16.2), в которой сумма в 10 тыс. долл, представляет собой одновременно и финансовую инвестицию (IC), и дисконтированную стоимость (PV) возвратного потока.

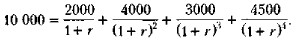

DCF-модель для нахождения r в данном случае имеет следующий вид:

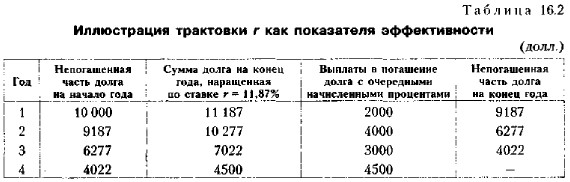

Разрешив это уравнение относительно r, найдем эффективность финансовой операции (в процентах годовых): r = 11,87%. Для того чтобы убедиться в том, что найденная ставка действительно представляет собой эффективность операции, т. е. процентную ставку, по которой происходит наращение инвестированной суммы, составим табл. 16.2.

Очередным годовым платежом предприятие гасит задолженность перед банком по начисленным за истекший год процентам (в полном объеме), а оставшаяся часть годового платежа идет в погашение основной суммы полученного кредита. Таким образом, ставка r, рассчитанная с помощью DCF-модели, представляет собой эффективность финансовой операции с позиции банка, поскольку по окончании финансовой операции по оговоренной схеме погашения задолженности он получит как основную сумму долга, так и начисленные проценты. Итак, несколько выводов. Во-первых, DCF-модель является базовой для формализованной оценки стоимости или доходности финансового актива или операции с ним. Поскольку решение соответствующего уравнения невозможно без специальных средств (например, калькулятора), для отдельных видов активов и операций предусмотрены упрощенные способы нахождения приблизительного значения индикатора. Во-вторых, DCF-модель имеет ограниченное применение, т. е. она используется в условиях некоторых ограничений, накладываемых на возвратный поток (например, значения элементов потока связаны между собой некоторой зависимостью, т. е. не меняются хаотично). В-третьих, расчет с использованием DCF-модели всегда ведется в условиях неявного предположения о равновесности рынка оцениваемого актива. Если рынок нестабилен, то о применении формализованных методов счета следует забыть. В-четвертых, следует обратить внимание на исключительное своеобразие параметра г в модели. Если ведется расчет теоретической стоимости актива, этот параметр выполняет роль ставки дисконтирования, в качестве которой берется некоторая процентная ставка как индикатор эффективности, которую может позволить себе (нет другого выбора) или хочет иметь инвестор. (В распоряжении инвестора уже есть альтернативы по использованию временно свободных средств, обещающие определенную доходность.) Иными словами, эта характеристика не имеет непосредственного отношения к оцениваемому активу, это некоторый индикатор, взятый извне и прилагаемый к данному активу (например, в качестве r может быть взята доходность в среднем на рынке активов, аналогичных оцениваемому, т. е. принадлежащих тому же классу инвестиционной привлекательности и инвестиционного риска). Диаметрально иная ситуация имеет место в случае, когда рассчитывается доходность актива. Здесь из формулы (16.2) находится г, но эта процентная ставка уже является непосредственной характеристикой данного актива, выражая присущую ему доходность, т. е. отдачу на вложенный в него капитал. В дальнейшем для различения упомянутых ситуаций в моделях будет использоваться обозначение г, если речь идет о дисконтировании, и обозначение k, если речь идет об эффективности (доходности). В-пятых, следует помнить, что при любых ограничениях и допущениях перспективная оценка доходности или оценка теоретической стоимости актива является исключительно субъективным действием, поэтому в результате расчетов получают некий ориентир на будущее, отклонения от которого могут быть в любую сторону.

|

|

|