|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

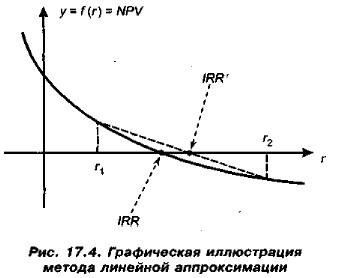

Критерии оценки инвестиционных проектов Метод расчета внутренней нормы прибыли инвестиции (окончание)Логику расчета IRR’ легче понять с помощью графического представления (рис. 17.4).

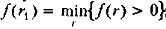

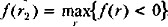

Точность вычислений обратно пропорциональна длине интервала (r1, r2), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, когда длина интервала минимальна (равна 1%), т. е. r1 и r2 — ближайшие друг к другу значения ставки дисконтирования, удовлетворяющие следующим условиям (в случае изменения знака функции

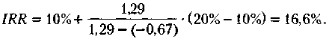

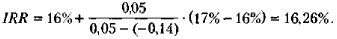

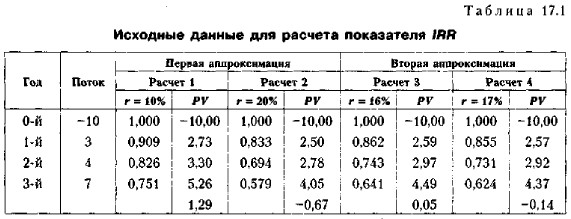

Путем взаимной замены ставок r1, и r2 аналогичные условия выписываются для ситуации, когда функция меняет знак с «-» на «+->. Заметим, что для классического проекта график NPV гладкий, а потому приемлемое значение IRR может быть найдено весьма быстро, ограничившись одной итерацией, а интервал, накрывающий IRR, может быть широким. Пример Определить значение IRR для проекта, рассчитанного на 3 года, требующего инвестиций в размере 10 млн руб. и имеющего предполагаемые денежные поступления в размере 3 млн руб., 4 млн руб., 7 млн руб. Решение Возьмем два произвольных значения ставки дисконтирования — r = 10%, r = 20%. Соответствующие расчеты с использованием табулированных значений приведены в табл. 17.1. Тогда значение IRR вычисляется следующим образом:

Можно уточнить полученное значение. Допустим, что путем нескольких итераций мы определили ближайшие целые значения ставки дисконтирования, при которых NPV меняет знак: при r =16% NPV = +0,05; при r = 17% NPV = -0,14. Тогда уточненное значение IRR будет равно

Истинное значение показателя IRR равно 16,23%, т. е. метод последовательных итераций в силу гладкости функции у = f(r) = NPV обеспечивает весьма высокую точность (отметим, что, с практической точки зрения, такая точность является излишней). Иными словами, если взять в расчет два значения r, то можно «накрыть» этим интервалом значение IRR с первой итерации, т, е. получить приемлемое значение критерия. Вычисления приведены в табл. 17.1 (PV — дисконтированная стоимость). Значения дисконтированных элементов денежного потока можно находить с помощью соответствующих финансовых таблиц.

Рассмотренная методика приложима лишь к АО. В приложении к организациям, не являющимся акционерными, некоторым аналогом показателя WACC является уровень себестоимости продаж (отражается но дебету счета 90 «Продажи») в процентах к общей сумме авансированного капитала (итог баланса-нетто по пассиву).

|

|

|

с «+» на «-»):

с «+» на «-»):

;

;

.

.