|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

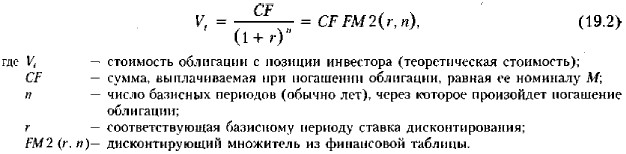

Оценка долговых ценных бумаг Оценка облигации с нулевым купономОблигация с нулевым купоном (Zero-Coupon Bond, Pure Discount Bond, Bullet, Zero) — это облигация, по которой не предусматривается регулярных купонных выплат, но в момент погашения облигации ее держателю выплачивается номинал (М). Для привлечения к покупке подобной облигации она продается с дисконтом, а потому выгода держателя облигации заключается в получении дохода как разности номинала и цены покупки. С позиции инвестора денежный поток имеет следующий вид (рис. 19.3). Покупка облигации представляет собой финансовую инвестицию величиной Рm, которая для инвестора имеет смысл лишь в том случае, если внутренняя стоимость актива, с его точки зрения, превышает запрашиваемую рыночную цену, рассчитанную, исходя из нормы прибыли, которая устраивает инвестора, т. е. Vt > Рm. Очевидно, что в плане оценки это самый простой случай. Поскольку денежные поступления по годам (за исключением последнего года) равны нулю, DCF-модель для расчета Vt имеет вид

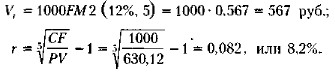

Пример Облигации с нулевым купоном нарицательной стоимостью 1000 руб. и сроком погашения 5 лет продаются за 630,12 руб. Проанализировать целесообразность приобретения этих облигаций, если имеется возможность альтернативного инвестирования с нормой прибыли 12%, Анализ можно выполнять несколькими способами; в частности, можно рассчитать теоретическую стоимость облигации и сравнить ее с текущей ценой либо можно Исчислить доходность данной облигации. Из формулы (19.2)

Приобретение облигаций является невыгодным вложением капитала, поскольку теоретическая стоимость облигации меньше запрашиваемой за нее цены; также доходность данной облигации (8,2%) меньше альтернативной (12%),

|

|

|