|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

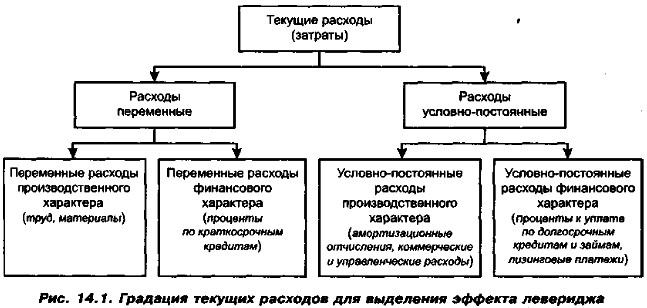

Глава 14. Категории риска и левериджа, их взаимосвязь Леверидж и его роль в финансовом менеджменте (продолжение)В терминах финансов взаимосвязь между прибылью и стоимостной оценкой затрат ресурсов, понесенных для получения данной прибыли, или затрат, связанных с привлечением и поддержанием соответствующей совокупности источников финансирования, характеризуется с помощью специальной категории — леверидж (leverage)2. Данный термин используется в финансовом менеджменте для описания зависимости, показывающей, каким образом и в какой степени повышение или понижение доли той или иной группы условно-постоянных расходов (затрат) в общей сумме текущих расходов (затрат) влияет на динамику доходов собственников фирмы (подробнее о видах расходов см. следующий раздел). Леверидж — это долгосрочно действующий фактор, значением которого управляют; небольшое изменение самого фактора или условий, в которых он действует, может привести к существенному изменению ряда результатных показателей. Здесь проявляется эффект рычага, как известно, позволяющего перемешать довольно тяжелые предметы действием небольшой силы. Итак, в приложении к экономике, леверидж трактуется как некоторый фактор, даже небольшое изменение которого или сопутствующих ему условий может повлечь порой существенное изменение ряда результатных показателей. Влияние левериджа может быть описано как на качественном уровне, так и в терминах количественных оценок. Существуют различные алгоритмы количественной оценки левериджа. 2 Термин «леверидж» представляет собой варваризм, т. е. прямое заимствование американского leverage, широко используемый в отечественной специальной литературе. В Великобритании для той же цели применяется термин «gearing». (Согласно одной из трактовок, варваризмы — это слова и выражения, вошедшие в отечественный язык из иностранных; см.: (Новый энциклопедический словарь, т. 9, с. 534].) Некоторые российские специалисты не приветствуют иноязычные заимствования и потому в своих монографиях и руководствах предпочитают пользоваться термином «рычаг», что вряд ли следует признать удачным даже в лингвистическом смысле, поскольку в буквальном переводе на английский язык рычагом является lever, но никак не leverage. Так, согласно толковому словарю содержательная нагрузка термина leverage есть «сила рычага» [Нагrap's English Mini-Dictionary, p. 302]. Оценка влияния левериджа предполагает сопоставление изменений некоторых расходов и результатных индикаторов. Как известно, показателей прибыли много, однако в каждом конкретном случае можно выделить те из них, с помощью которых удается идентифицировать и количественно измерить влияние тех или иных факторов, в том числе обусловливающих тот или иной вид риска. Возможны различное представление расходов компании и различная их группировка, что позволяет оценить влияние левериджа. Основным результатным показателем служит чистая прибыль компании, которая зависит от многих факторов, а потому возможны различные факторные разложения ее изменения. В частности, ее можно представить как разность выручки и расходов, причем последние, как отмечалось в гл. 13, могут структурироваться различными способами. Один из них, дающий возможность обособить влияние того или иного вида левериджа, подразумевает дальнейшую градацию условнопостоянных и переменных расходов (затрат) на два типа — производственного (т. е. нефинансового) характера и финансового характера (рис. 14.1). Заметим, что приведенные названия являются условными; кроме того, возможна вариация в их содержательном наполнении (например, принимать ли во внимание управленческие и коммерческие расходы при оценке уровня производственного левериджа).

Расходы производственного и финансового характера не взаимозаменяемы, однако величиной и долей каждого из этих типов расходов можно управлять. Приведенное представление и понимание факторной структуры важнейшего компонента прибыли — расходов (затрат) — является исключительно полезным в условиях рыночной экономики и свободы в финансировании коммерческой организации с помощью кредитов коммерческих банков, облигационных займов, собственных источников. (Заметим, что они значительно различаются по сопутствующим им процентным ставкам как характеристикам стоимости источника.) Итак, с позиции финансового управления деятельностью коммерческой организации, чистая прибыль зависит от того, насколько рационально использованы предоставленные предприятию финансовые ресурсы, т. е. во что они вложены, и какова структура источников средств. Первый момент находит отражение в объеме и структуре основных и оборотных средств и в эффективности их использования. Основными элементами себестоимости продукции являются переменные и условно-постоянные расходы производственного характера, причем соотношение между ними определяется технической и технологической политикой, выбранной на предприятии. Изменение структуры себестоимости может существенно повлиять на величину прибыли. Инвестирование в основные средства сопровождается увеличением условно-постоянных расходов и (по крайней мере теоретически) уменьшением переменных расходов. Однако зависимость носит нелинейный характер, поэтому найти оптимальное сочетание условно-постоянных и переменных расходов нелегко. Эта взаимосвязь характеризуется категорией производственного (или операционного) левериджа, уровень которого определяет, кроме того, величину ассоциируемого с компанией производственного риска. Если доля условно-постоянных расходов производственного характера велика, говорят, что компания имеет высокий уровень производственного левериджа. Для такой компании даже незначительное изменение объема производства может привести к существенному изменению прибыли, поскольку постоянные расходы производственного характера компания вынуждена нести в любом случае. Таким образом, изменчивость прибыли до вычета процентов и налогов, обусловленная изменением операционного левериджа, количественно выражает производственный риск. Чем выше уровень производственного левериджа, тем выше производственный риск компании. Можно привести примеры, показывающие роль производственного левериджа; в основном они характерны для ресурсоемких отраслей. В области нефтедобычи уровень условно-постоянных расходов производственного характера очень высок, поскольку вне зависимости от степени интенсивности использования скважины необходим определенный и весьма немалый минимум расходов на поддержание скважины. То же самое можно сказать о металлургической промышленности, железнодорожном и водном транспорте. Уместно отметить в этой связи следующее обстоятельство: необходимость е формулировании понятия производственного левериджа и разработке методов его оценки изначально возникла при формировании бюджетов крупных капиталовложений. Многие альтернативные проекты могут существенно различаться по структуре расходов, что предопределяет необходимость расчета критического объема продаж. Кроме того, производственный леверидж как важнейшая характеристика технической и технологической сторон деятельности компании оказывает существенное влияние на структуру источников средств.

|

|

|