|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

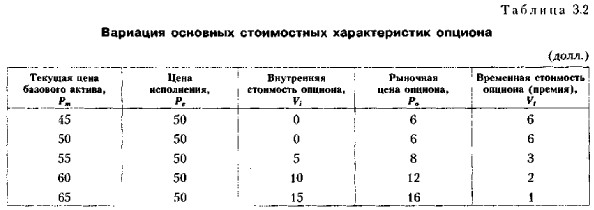

Производные финансовые инструменты ОпционыПоследний вывод наиболее важен, поскольку если ожидания инвестора оправдаются, т. е. цена акции существенно изменится, то он получит доход независимо от того, в какую сторону произойдет изменение цены. Рассмотренной комбинацией, которая называется стеллажной, или стрэддлом (Straddle), естественно, не исчерпывается все их многообразие. Известны комбинации, в основе которых лежат опционы колл и пут с различными ценами исполнения, сроками исполнения, в сочетании с базовыми активами и т. п. Соответствующие примеры можно найти как в переводной литературе, так и в монографиях отечественных специалистов (см.: [Буренин, 1996]). Что касается собственно примера, то мы привели его лишь для того, чтобы показать, что с помощью опционов инвесторы и спекулянты могут решать задачи как хеджирования, так и генерирования дохода. Опцион представляет собой рыночный инструмент, поэтому его цена также складывается в результате действия рыночного механизма. Тем не менее логика ее формирования легко может быть описана следующим образом. В рамках произвольного, незначительного по продолжительности временного интервала опцион представляет собой ценность только в том случае, если его исполнение в любой момент времени, лежащий в границах этого интервала, приносит доход. Величина этого дохода равна разности между текущей ценой базового актива (Рm) и ценой исполнения (Рe). Эта разность носит название теоретической, или внутренней, стоимости опциона ( Vt). Рыночная цена опциона (Рo) обычно превышает его внутреннюю стоимость на некоторую величину, называемую временной стоимостью (Рr). Смысл появления временной стоимости очевиден: опцион имеет отношение к будущему, т. е. ожидается, что заложенная в природу опциона тенденция повышения или снижения цены базового актива сохранится и в будущем. Временная стоимость служит платой за возможность выигрыша на дальнейшем изменении цены. Отметим, что в западной и отечественной литературе иногда используется термин «премия», под которой понимают либо собственно цену опциона, либо его временную стоимость (см.: [Буренин, 1996, с. 120; Бригхем, Гапенски, т. 1, с. 144]). Не вдаваясь в дискуссию, отметим, что второй вариант более обоснован, на что, кстати, указывается и в фундаментальной работе У, Шарпа и Александера [Sharpe, Alexander, р. 534]. Именно в этом смысле термин «премия» понимается в данном разделе книги. Рассмотрим подробнее, почему все же возникает премия, т. е. желание инвестора заплатить больше, чем внутренняя стоимость опциона? Дело в том, что если его ожидания подтвердятся, то доходность операции по приобретению опциона может существенно превысить доходность операций с собственно базовым активом. Действительно, допустим, что цена исполнения опциона колл, купленного за 5 долл., равна 80 долл., что совпадало с рыночной ценой базового актива. Пусть к моменту исполнения опциона цена базового актива увеличилась в полтора раза, т, е. до 120 долл. В этом случае держатель опциона имеет доход в размере 35 долл. (40 - 5), а доходность операции составляет 700% Итак, все упомянутые показатели связаны следующей зависимостью: Po = Vt + Pr =|Pm - Pe| + Pr. (3.1) Примечания: 1. В формуле использован знак модуля (абсолютной величины), чтобы распространить ее как на опционы колл, так и на опционы пут,

Значимость того или иного слагаемого в формуле (3.1), равно как и цена опциона в целом, могут существенно варьировать, что имеет место прежде всего в отношении акций с большим размахом вариации ожидаемой цены (такая ситуация имеет место, например, в динамично развивающейся компании). Несложно сформулировать некоторые наиболее общие тенденции в динамике описанных показателей.

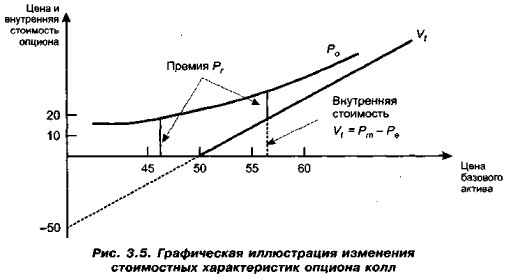

Для наглядности покажем на графике, как в связи с изменением различных параметров меняются стоимостные характеристики опциона колл с ценой исполнения 50 долл, (табл. 3.2 и рис. 3.5).

Из графика видно, что поскольку в момент выписки опциона колл текущая рыночная цена базового актива обычно меньше цены исполнения, внутренняя стоимость опциона равна 0, а текущая рыночная его стоимость совпадает по величине с премией (не исключено, что это одно из наиболее вероятных объяснений причин появления упоминавшейся выше путаницы с терминами «премия» и «цена опциона»).

При желании читатель может легко построить аналогичный график для опциона пут. Для обоснования принципов расчета рыночной цены опциона в рамках теории финансов разработана теория ценообразования опционов, центральное место в которой занимает известная модель Блэка—Скоулза, названная так в честь ее разработчиков и основанная на идее хеджирования путем построения безрискового портфеля, содержащего некоторую комбинацию опциона и базового актива. Описание модели, выходящее за рамки данной книги, можно найти в упоминавшихся в этом разделе монографиях западных и российских специалистов (см,: [Бригхем, Гапенски, т. 1, с. 148—152]). Интерес к опционам со стороны финансовых менеджеров определяется целым рядом обстоятельств; в частности, использованием идеи опционов при эмиссии ценных бумаг, а также возможностью игры на срочном рынке с целью получения дополнительных доходов. Опционная торговля — сравнительно молодой вид финансовых операций. В США официальная биржевая торговля опционами была открыта в апреле 1973 г. на Чикагской бирже опционов (Chicago Board Options Exchange, СВОЕ); в дальнейшем к подобным торгам приступили и другие крупнейшие фондовые биржи. В настоящее время в США опционные контракты заключаются по более чем 500 акциям. Помимо опционов колл и пут краткосрочного, спекулятивного характера, в мировой практике известны и некоторые специальные виды опционных контрактов; в частности, право на льготную покупку акций компании и варрант. Именно эти опционы имеют определенную значимость при принятии некоторых решений долгосрочного инвестиционного характера.

|

|

|

. Если бы инвестор вместо опциона предпочел оперировать непосредственно с базовым активом (покупка с последующей продажей актива), то доходность операции составила бы лишь 50%

. Если бы инвестор вместо опциона предпочел оперировать непосредственно с базовым активом (покупка с последующей продажей актива), то доходность операции составила бы лишь 50%  . Именно за возможность получить такую супердоходность и платится премия как превышение текущей цены опциона над его внутренней стоимостью. Отсюда понятно, почему операции с опционами популярны среди спекулянтов и чем вызвано появление рынка этих финансовых инструментов.

. Именно за возможность получить такую супердоходность и платится премия как превышение текущей цены опциона над его внутренней стоимостью. Отсюда понятно, почему операции с опционами популярны среди спекулянтов и чем вызвано появление рынка этих финансовых инструментов.