|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

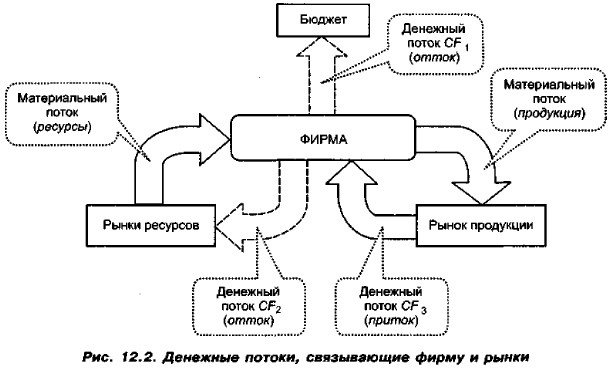

Глава 12. Прогнозирование и управление денежными потоками Денежные потоки фирмы (продолжение)Текущая деятельность: краткосрочный аспект. Здесь мы рассматриваем повседневную деятельность, в которой и притоки, и оттоки денежных средств имеют место с большей или меньшей частотой, но влияние менеджеров фирмы на них имеет принципиально разную природу. Оттоки денежных средств находятся под непосредственным контролем управленческого персонала фирмы, так как именно руководитель фирмы принимает решение о том или ином платеже. С притоками денежных средств дело обстоит сложнее — здесь главную роль играет контрагент, от которого ожидаются платежи. Как отмечалось в предыдущей главе, взаимные платежи между контрагентами осуществляются в форме безналичных расчетов: при поступлении платежных документов в банк средства либо зачисляются на счет фирмы, либо списываются с него. В самом общем случае, когда банк не кредитует фирму по текущим операциям, списание средств с ее счета может произойти, если эти средства есть на счете. Поэтому в краткосрочном аспекте фирма вынуждена организовывать некую систему согласования притоков и оттоков денежных средств по времени и суммам; делается это путем разработки и осуществления специальной политики во взаимоотношениях с контрагентами (система скидок, поощрений и наказаний). Отсюда с очевидностью вытекают два общих правила, полезных для понимания сути текущих денежных потоков. Во-первых, желательно, чтобы притоки предшествовали оттокам. Смысл тезиса очевиден: наступает срок платежа кредитору, а денег на счете нет; отсрочка с уплатой требуемого платежа может повлечь штрафные санкции, а в худшем случае — потерю контрагента. Во-вторых, темпы изменения кредиторской и дебиторской задолженностей должны по возможности согласовываться. Причины роста или снижения каждой из них должны пониматься и объясняться, должны определяться и «коридоры» их варьирования. Поскольку современный бизнес-процесс не обходится без дебиторов и кредиторов, речь должна вестись лишь о том, каково должно быть соотношение между ними; очевидно, крайности вряд ли допустимы. При нормальном развитии бизнеса кредиторская и дебиторская задолженности примерно совпадают по величине, а потому неоправданное увеличение кредиторской задолженности чревато повышением уровня финансового риска, олицетворяемого с данной фирмой, тогда как неоправданное увеличение дебиторской задолженности означает, как правило, иммобилизацию собственных оборотных средств фирмы (дебитор пользуется средствами фирмы). Возможности влияния фирмы на своих дебиторов и кредиторов будут обсуждаться подробно в гл. 18. Текущая деятельность: стратегический аспект. Оценка соотношения денежных притоков и оттоков с позиции долгосрочной перспективы не представляет сложности. Ясно, что развитие фирмы возможно лишь в случае превышения притоков над оттоками, что проявляется в росте капитала собственников фирмы (рис. 12.2). Условие успешности фирмы выражается очевидным неравенством (на схеме для простоты не указаны денежные потоки между фирмой и ее собственниками)2. CF3 > CF1 + CF2. (12.1) 2 Неравенство не следует понимать буквально, так как при сравнении денежных потоков должна быть учтена временная ценность денег. Иными словами, приведенное неравенство (12.1) выражает прежде всего качественное-соотношение между притоками н оттоками денежных средств.

Денежные потоки в контексте проектов инвестирования и финансирования. В разд. 2.2 было введены понятия типовых финансовых процессов — инвестирования и финансирования. Оба имеют непосредственное отношение к денежным потокам. В контексте движения денежных средств проект инвестирования предполагает отток, сменяющийся притоком. Точнее, проект означает изначальное вложение средств, т. е. их отток (имеется в виду трансформация денежных средств в некие неденежные активы и расходы), который в будущем, как ожидается, сменится притоком денежных средств, не только компенсирующим предшествовавший отток, но и обеспечивающим общее положительное сальдо (т. е. превышение притоков над оттоками) с учетом временной ценности денег. Очевидно, что для инвестирования необходимо наличие определенных финансовых ресурсов. Критериями целесообразности изначального оттока денежных средств, следовательно, выступают уровень доходности на инвестированный капитал и оценка надежности возврата вложенных средств. Необходимость в проектах инвестирования появляется тогда, когда у фирмы накоплены финансовые ресурсы, которые не нужны ей для поддержания текущей деятельности и которые могут быть безболезненно инвестированы, т. е. омертвлены на определенный (иногда длительный) период. Появление свободных финансовых ресурсов имеет благоприятный побочный эффект: фирма рассматривается потенциальными лендерами как солидный контрагент в ссудозаемных операциях, благодаря чему у нее появляется возможность привлекать средства лендеров и реализовывать проекты инвестирования более амбициозные, т. е. обещающие относительно большие притоки денежных средств. Таким образом, суть проекта инвестирования такова: имея определенные ресурсы, фирма ищет вариант их вложения, который позволит получить дополнительные притоки денежных средств; здесь финансовая компонента предшествует инвестиционной (имеется источник финансирования, ищется вариант инвестирования).

|

|

|