|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

Прибыль: сущность, виды Подходы к определению и идентификации прибыли (окончание)Логика расчета EVA очевидна: в формуле (13.3) сопоставляются фактический доход инвесторов NOPLAT как отдача на вложенный ими капитал и их теоретический доход, рассчитанный исходя из стоимости капитала, сложившейся на рынке. Если исходные компоненты рассчитаны точно, EVA действительно отражает вклад топ-менджеров фирмы. Они не только обеспечили среднерыночную доходность на вложенный инвесторами (т. е. собственниками фирмы и ее лендерами) капитал, но и внесли вклад в виде EVA в повышение благосостояния инвесторов. Безусловно, концепция EVA выглядит весьма заманчивой, она оправданна и объяснима в теоретическом смысле, но реализуема лишь в условиях фондового рынка с высоким уровнем эффективности6. 6 Концепция EVA весьма агрессивно рекламируется ее разработчиками и потому получила уже довольно широкую известность. В частности, утверждается, что только объявление о переходе на EVA нередко вызывает немедленный рост акций. Это обстоятельство недвусмысленно используется авторами концепции как иллюстрация того, что EVA является «истинным ключом к созданию богатства?. Представляется, что подобные заявления несколько поспешны: вряд ли спекулятивный рост цены акций может рассматриваться как свидетельство генерирования дополнительной ценности для собственников фирмы. Иначе говоря, вряд ли обоснованно олицетворять краткосрочные ценовые флуктуации на фондовом рынке с долгосрочной позитивной тенденцией в отношении стоимости фирмы и ее ресурсной базы. Краткосрочное изменение рыночной капитализации вовсе не говорит ни о создании дополнительной, ни о частичном «разрушении» имевшейся стоимости для акционеров — подобные флуктуации представляют интерес лишь для спекулянтов и нередко инициируются ими. Ориентация на показатель EVA представляет собой один из способов интенсификации и повышения качества работы тон-менеджеров фирмы за счет введения специальной системы целевых ориентиров, по которым принимается суждение об успешности работы менеджеров н размере соответствующего их вознаграждения. Подобные способы периодически появляются (экономике; можно вспомнить о весьма популярной в 1980-е г. концепции остаточной прибыли (residual income), рассчитывавшейся как разность между отчетной прибылью и затратами на капитал. Эга и аналогичные ей схемы описаны в работах по системам управленческого контроля (см., например: [Anthony. Bearden, Bedford]). Могут ли подобные схемы способствовать росту капитализации фирмы? Конечно, могут. Однако сама эта идея не является какой-либо революцией, а показатель EVA л его аналоги ни в коем случае не могут рассматриваться как альтернатива, например, бухгалтерской прибыли. Каждый из них играет свою роль и не отрицает другие индикаторы. К сожалению, отдельные последователи и апологеты систем, подобных концепции EVA, слишком буквально трактуют их роль в контексте достижения фирмой базовых целей и неоправданно преувеличивают их значимость, что, в частности, проявляется в явном или неявном их стремлении принизить роль бухгалтерского учета в экономике фирмы. Одной из альтернатив концепции EVA является расчет показателя «добавленная рыночная стоимость (ценность)» (Market Value Added, MV А) (все данные берутся на дату расчета) MVA = ТСm - ТСh. (13.8) где ТСm — совокупная рыночная стоимость фирмы как сумма рыночных оценок капитала собственников и заемного капитала;

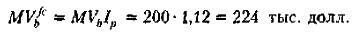

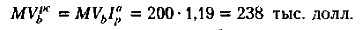

В формуле (13.8) сравнивается совокупная рыночная стоимость фирмы с вложенным в нее капиталом. Основное различие между EVA и MVA заключается в следующем. EVA дает оценку успешности работы с позиции прошлого и настоящего, тогда MVA — с позиции будущего, поскольку при расчете MVA использованы рыночные оценки собственного и заемного капиталов, которые в условиях эффективного рынка устанавливаются на основе оценки ожидаемых в будущем доходов. Кроме того, расчет индикатора MVA гораздо в меньшей степени сопряжен с условностями и сложностями, имеющими место при оценке WACC по формуле (13.7). Заканчивая описание предпринимательского подхода, заметим, что в некоторых источниках прибыль, исчисляемая как изменение рыночной капитализации, иногда называется экономической. Для того чтобы все же провести различие между прибылью экономической и прибылью предпринимательской, целесообразно применять первое понятие лишь в контексте общеэкономической теории, а при обсуждении проблематики прикладной экономики отдавать предпочтение второму понятию. Бухгалтерский подход. Формулируется понятие прибыли бухгалтерской (Accounting Profit) как положительной разницы между доходами предприятия, понимаемыми как приращение совокупной стоимостной опенки его активов, сопровождающееся увеличением капитала собственников предприятия, и его затратами (расходами), понимаемыми как снижение совокупной стоимостной оценки активов, сопровождающееся уменьшением капитала собственников предприятия, за исключением результатов операций, связанных с преднамеренным изменением этого капитала. Можно дать и более простое определение: прибыль бухгалтерская — это положительная разница между признанными доходами и затратами, отнесенными к отчетному периоду. Бухгалтерская прибыль исчисляется в соответствии с бухгалтерскими регулятивами по формуле (13.1)7. Поскольку понятия доходов и расходов могут быть определены как по существу (логика сущностного определения была сделана в предыдущем разделе), так и количественно (данные о доходах и расходах аккумулируются в системе учета), приведенное определение гораздо менее схоластично и представляется приемлемым для практического использования. 7 Логика расчета бухгалтерской прибыли приведена в работе: Международные стандарты финансовой отчетности. М.: Ас керн, 1999. Виды доходов и затрат (расходов), принимаемые во внимание при расчете бухгалтерской прибыли (обращаем внимание читателя: бухгалтерской, но не налоговой!) для российских предприятий, регулируются двумя основными документами, называемыми положениями по бухгалтерскому учету (ПБУ): «Доходы организации» (ПБУ 9/99) и «Расходы организации» (ПБУ 10/99). Различия между экономической прибылью и бухгалтерской прибылью идентифицируются и (или) анализируются в ряде работ: (Гальперин, Игнатьев, Моргунов, т. 1, с. 318—319; Хендрнксен, Ван Бреда, с. 208—210; Иохин, с. 393J. Показатель R в значительной степени задается рынком, и в этом смысле он а меньшей степени регулируем фирмой, нежели показатель Ех. По сравнению с прибылью экономической уровень субъективности исчисления прибыли бухгалтерской существенно ниже. Тем не менее, в зависимости от принятия во внимание ряда факторов значение прибыли в рамках бухгалтерского подхода может быть исчислено по-разному. Действительно, используя тот или иной метод оценки запасов, списываемых на себестоимость продукции, применяя разные методы амортизации, по-разному признавая доходы и затраты, можно получить большее или меньшее значение прибыли. Итак, первое правило, которое надо иметь в виду финансовому менеджеру (аналитику, бизнесмену, экономисту), таково: прибыль — это расчетный показатель, дающий некоторую оценку финансово-хозяйственной деятельности фирмы за отчетный период, на величину которого влияют как собственно производственно-коммерческая деятельность фирмы, так и применяемые ее специалистами методы оценки, учета и исчисления показателей доходов и затрат. Прибыль — это мнение, ее величиной можно варьировать. Не случайно в ходе аудиторской проверки контролируются обоснованность признания и величина оценки тех или иных видов доходов и затрат, учитываемых при расчете конечного финансового результата. Если прибыль понимается как разница между доходами и затратами, число видов которых, как известно, велико, то явно второе правило', в зависимости от комбинаций доходов и затрат и подключения к рассмотрению новых их видов можно последовательно рассчитывать показатели прибыли, при этом каждый из них будет представлять большую или меньшую значимость для той или иной категории I лиц, имеющих интерес к данной компании (подробнее см.; [Ковалев, 2001(a), с, 367—374]). Понятие прибыли многозначно и с позиции того круга доходов и затрат, который был учтен при расчете именно этого показателя. Поэтому всегда необходима четкая и однозначная идентификация алгоритмического и информационного обеспечения показателя прибыли, о котором ведется речь, позволяющая делать обоснованные оценочные суждения о нем. В заключение раздела следующее замечание. Признание прибыли в рамках рассмотренных подходов возможно в контексте одной из двух концепций поддержания капитала: физической и финансовой [Международные стандарты финансовой отчетности, с, 59—61]8. Согласно концепции поддержания физического капитала (Concept of Physical Capital Maintenance) прибыль может быть признана лишь в том случае, если генерирующие возможности фирмы за отчетный период не уменьшились. Реализация этой концепции осуществляется путем пересчета активов фирмы, исходя из индивидуальных индексов цен по отдельным видам активов. Согласно концепции поддержания финансового капитала (Concept of Financial Capital Maintenance) прибыль может быть признана лишь в том случае, если покупательная способность капитала собственников за отчетный период не уменьшилась, Реализация этой концепции осуществляется путем пересчета активов фирмы, исходя из общего индекса цен, описывающего изменение покупательной способности денежной единицы. 8 О концепциях капитала см. разд. 21.2. Приведем несложный пример (см. также разд. 24.2). Предположим, что рыночная капитализация по данным на начало и конец отчетного года соответственно равна (в тыс. долл.): MVh = 200, MVe — 260 Таким образом, прибыль за период составила 60 тыс. долл. Однако за отчетный период темп инфляции составил 12%, т, е. значение индекса инфляции равно Ip = 1,12. Фирма имеет определенный состав активов, цены на которые за год изменились с разным темпом — в зависимости от вида актива имел место рост от 2% до 22%. С помощью средневзвешенной арифметической (веса — доли стоимости активов в общей их сумме) можно рассчитать среднее значение индекса роста цен для данного состава активов; предположим, он равен Далее действия менеджера (аналитика) таковы. Если в фирме придерживаются концепции поддержания финансового капитала, то величина начального капитала должна быть скорректирована на индекс цен.

Эта сумма означает величину капитала собственников в условиях предпосылки о неуменынении его покупательной способности за отчетный год. Таким образом, прибыль за этот год следует признать в размере 36 тыс. долл. (260 - 224). Если в фирме придерживаются концепции поддержания физического капитала, то величина начального капитала должна быть скорректирована на индекс изменения цен на активы фирмы.

Эта сумма означает величину капитала собственников в условиях предпосылки о неуменьшении генерирующих возможностей фирмы за отчетный год. Таким образом, прибыль за этот год следует признать в размере 22 тыс. долл. (260 - 238). Заметим, что возможен и иной вариант пересчета, когда во внимание принимается вся сумма активов фирмы.

|

|

|

.

.