|

|

|

|

Главная >> Финансовый менеджмент: теория и практика. Ковалев. В.В. |

|

|

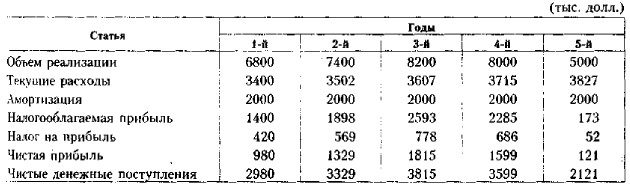

Критерии оценки инвестиционных проектов Пример использования описанных критериевКоммерческая организация рассматривает целесообразность приобретения новой технологической линии. Стоимость линии составляет 10 млн долл.; срок эксплуатации — 5 лет; износ на оборудование начисляется но методу линейной амортизации, т. е. 20% годовых; ликвидационная стоимость оборудования будет достаточна для покрытия расходов, связанных с демонтажем линии. Выручка от реализации продукции прогнозируется по годам в следующих объемах (в тыс. долл.): 6800, 7400. 8200, 8000, 6000. Текущие расходы по годам оцениваются следующим образом: 3400 тыс. долл, в первый год эксплуатации линии с последующим ежегодным ростом их на 3%. Ставка налога на прибыль составляет 30%. Сложившееся финансово-хозяйственное положение коммерческой организации таково, что коэффициент рентабельности авансированного капитала составлял 21—22%; средневзвешенная стоимость авансированного в фирму капитала (WACC) составляла 19%. В соответствии со сложившейся практикой принятия решений в области инвестиционной политики руководство организации не считает целесообразным участвовать в проектах со сроком окупаемости более 4 лет. Целесообразен ли данный проект к реализации? Оценка выполняется в три этапа. 1. Расчет исходных показателей по годам Результаты расчета приведены в таблице.

2. Расчет аналитических коэффициентов Расчет чистой дисконтированной стоимости по формуле (17.2), r = 19%: NPV = -10 000 + 2980 • 0,8403 + 3329 • 0,7062 +

Расчет индекса рентабельности инвестиции по формуле (17.6): PI = 0,98. Расчет внутренней нормы прибыли данного проекта по формуле (17.8): IRR = 18,1%. Расчет срока окупаемости проекта но формуле (17.10): срок окупаемости равен 3 года, поскольку кумулятивная сумма чистых денежных поступлений за этот период (10 124 тыс. долл.) превышает объем капитальных вложений. Расчет коэффициента эффективности Чфоекта по формуле (17.12): среднегодовая чистая прибыль равна 1168,8 тыс, долл., среднегодовой объем капитальных вложений равен 5000 тыс. долл., учетная норма прибыли равна 23,3%. 3. Анализ коэффициентов Приведенные расчеты показывают, что в зависимости от того, какой критерий эффективности выбран за основу в данной коммерческой организации, могут быть сделаны диаметрально противоположные выводы. Действительно, согласно критериям MPV, PI и IRR проект надо отвергнуть: согласно двум другим критериям — принять, В данном случае можно ориентироваться на какой-то один или несколько критериев, наиболее важных (по мнению руководства коммерческой организации), либо принять во внимание дополнительные объективные и субъективные факторы.

|

|

|